根据万豪国际的新报价提案,喜达屋股东将获得每股21美元现金,再加0.8股的万豪国际普通股。

更新二:根据3月21日发布的公开声明,喜达屋接受了万豪国际提出的修正投标协议,修正后的报价为每股85.36美元,远超安邦上周提出的每股78美元修正报价。

至此,万豪国际的收购总价为136亿美元。喜达屋称,万豪国际这一报价较安邦更优,公司将于3月28日就此宗并购交易召开股东大会。

根据万豪国际的新报价提案,喜达屋股东将获得每股21美元现金,再加0.8股的万豪国际普通股。

上述消息公布后,喜达屋股价上涨2美元,涨幅超过3%,至每股83.15美元。

《华尔街日报》21日报道称,中国建设银行愿意为安邦以132亿美元价格收购喜达屋提供债务融资。

更新一:3月18日,以安邦为首的财团提高了对喜达屋的收购报价,较万豪国际提出的价格高出了十亿美元。

喜达屋周五发布公开声明称,将以每股78美元的交易价与安邦达成协议。这比安邦领衔的财团此前提出的76美元要高,也大幅高于万豪国际之前提出的每股68美元收购价,将令交易总价达到132亿美元。

喜达屋在声明中还表示,将把安邦领先的财团提出的收购提议作为“优先选项”。公司董事会倾向于解除之前与万豪签署的收购协议。

万豪国际表示,正就安邦的方案进行评估;如果喜达屋终止协议,则需要支付4亿美元的解约费用。

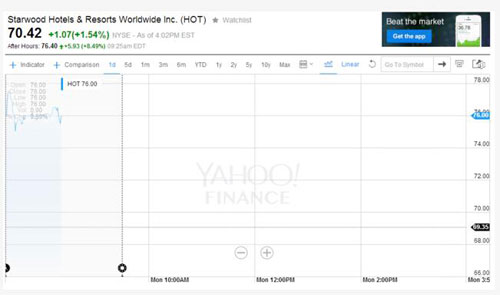

周五,喜达屋股价突破每股78美元,现报79.72美元。

原文:万豪国际原本打算与喜达屋“联姻”,打造全球最大酒店集团。谁曾想,如今安邦保险集团横空“插了一脚”。

3月14日,喜达屋(Starwood Hotels & Resorts Worldwide Inc.)发布公开声明称,公司收到一家财团发来的无约束力收购要约,对方称愿以每股76美元现金收购公司所有股票。这一报价较喜达屋上个交易日的收盘价溢价7.9%。

喜达屋并未在上述声明中提及财团的具体身份。彭博社报道称,万豪同日表示,发出新收购提议的财团由中国安邦保险集团领衔。《华尔街日报》援引知情人消息称,上述财团中还包括中国春华资本(Primavera Capital)和美国投资公司J.C. Flowers。

按照喜达屋目前1.7亿流通股计算,安邦主导的财团对喜达屋提出的交易总价将为129亿美元,高于万豪此前提出的122亿美元。

一旦安邦与喜达屋达成收购协议,就将刷新中国大陆买家收购美国房地产资产的最高单笔成交记录,也将是美国酒店业史上最高的成交记录。

就在昨日(13日),安邦同意接手黑石旗下地产投资信托企业Strategic Hotels & Resorts Inc.集团,交易价约为65亿美元,这将是中国大陆买家收购美国房地产资产的最高成交价格,也远超安邦2014年购买纽约华尔道夫酒店(Waldorf Astoria hotel)所花费的19.5亿美元。不过,收购价格尚未最终确定下来。

值得注意的是安邦和万豪国际的关系,因为Strategic集团以连锁方式经营着17家酒店,其中就包括万豪国际,其他包括凯悦酒店、洲际酒店等。

安邦近年来对收购海外豪华酒店展现出勃勃雄心。黑石原本打算只出售Strategic酒店集团的部分资产,而安邦先发制人提出购买整个资产。

彭博社昨日称,豪华及奢华型房地产近些年一直是最抢手的资产,部分原因是他们所处的地段和建筑成本让他们难以被取代。在美国住宿业处于长达6年的复苏阶段后期之际,尽管酒店房价和入住率增长缓慢,但市场对久负盛名的酒店依然需求强劲。

万豪国际去年11月中旬提出将以现金加股票的形式支付122亿美元收购喜达屋,欲打造全球最大的酒店运营商。

如果喜达屋决定与其他公司开展并购交易,或变更或取消公司股东投票赞成与万豪国际的收购协议,那么,喜达屋将向万豪国际现金形式支付金额约为4亿美元的终止费。

去年更早的报道称,包括锦江国际、海航集团和中投公司在内,至少有三家大型中资企业向国家提交报告欲竞购喜达屋集团。考虑到潜在的收购规模,中国政府希望只有一家中资企业去竞价,以免在竞购过程中互相提价。

喜达屋在周一发布的声明中还称,将“仔细考虑公司与该财团的协商结果,以确定竞购过程符合公司及公司股东的最佳利益。”不过,该集团同时称仍支持万豪国际的收购提议。

喜达屋旗下拥有喜来登、威斯汀、瑞吉等酒店品牌,在全球拥有超过1200座房屋的产权。

截止2015年2月底,安邦保险集团的总资产规模达到8000亿元(约合1230亿美元)。

周一,喜达屋股价盘前一度上涨8.4%,至每股76美元。万豪国际股价盘前一度上涨1.6%,至70美元。

汉莎与柏林航空正式签订2.49亿美元收购协议

汉莎与柏林航空正式签订2.49亿美元收购协议 雅高酒店集团签署协议收购Mantra集团

雅高酒店集团签署协议收购Mantra集团 喜达屋资本收购一酒店 1 Hotels将添新成员

喜达屋资本收购一酒店 1 Hotels将添新成员 强化战略布局 君亭酒店收购三亚朗廷51%股权

强化战略布局 君亭酒店收购三亚朗廷51%股权 或与海航竞争 锦江卢浮收购连锁酒店Sarovar

或与海航竞争 锦江卢浮收购连锁酒店Sarovar 自建品牌or收购?Airbnb机票业务呼之欲出

自建品牌or收购?Airbnb机票业务呼之欲出 KSL完成对Outrigger旗下37家酒店的收购

KSL完成对Outrigger旗下37家酒店的收购 AHIP斥资1.24亿收购3家希尔顿大使套房酒店

AHIP斥资1.24亿收购3家希尔顿大使套房酒店 张黎明:雅阁教父 守正出奇

张黎明:雅阁教父 守正出奇 雅阁集团荣膺2016年ACBA大奖

雅阁集团荣膺2016年ACBA大奖 雅阁酒店集团任命中国区高级副总裁

雅阁酒店集团任命中国区高级副总裁