岭南控股并购广之旅等资产审核事项获无条件通过,本次交易评估办法采用可比交易法,并未设置业绩补偿,推进国企改革实现证券化再下一城。

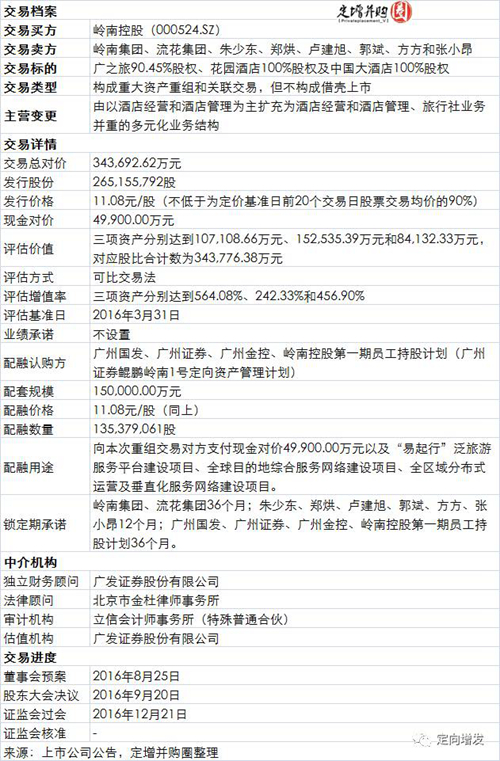

12月21日,证监会公布并购重组委2016年第98次会议当日审议结果,其中,岭南控股(并购广之旅等资产)审核事项获无条件通过。要知道该方案自董事会预案公布到最终证监会过会耗时仅4个月左右,监管层审核效率还是非常之高的,本次交易评估办法采用可比交易法,并未设置业绩补偿,不过还是签了减值补偿!本次并购重组顺利快速推进应该视为广州国资整合旗下旅游资源,并推进国企改革实现证券化再下一城。

岭南控股34亿注入大股东资产

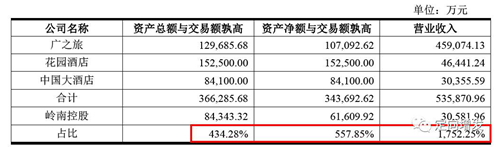

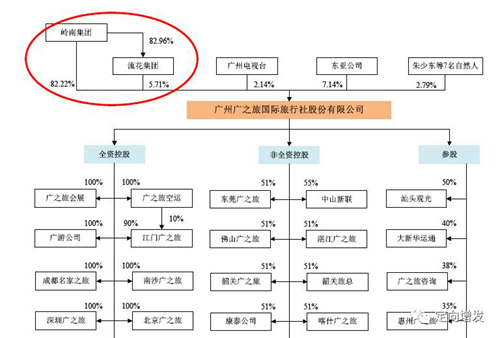

广州市政府2015年12月发布的《广州市国家旅游综合改革试点实施方案(2015-2020年)》,将岭南集团列为广州旅游企业改革试点单位。作为广州市国资委旗下唯一旅游集团,岭南集团有望先试先行、改革提效。此后市场一直预期相关资产注入上市公司。今年8月,岭南控股公告,拟以总价34.3亿元购买岭南集团、流花集团、朱少东、郑烘、卢建旭、郭斌、方方和张小昂等8名股东所持有的广之旅90.45%股权、花园酒店100%股权及中国大酒店100%股权。其中,广之旅90.45%股权作价10.7亿元,花园酒店100%股权作价15.2亿元,中国大酒店100%股权作价8.4亿元。交易对价支付方面,上市公司拟以现金支付4.99亿元,并以11.08 元/股发行2.65 亿股股份方式用以购买标的资产。

与此同时,以同样的11.08 元/股向广州国发、广州证券、广州金控、岭南控股第一期员工持股计划(广州证券鲲鹏岭南1号定向资产管理计划)等4 名对象发行股份配套募资不超过15 亿元,用于支付现金对价及“易起行”泛旅游服务平台建设项目、全球目的地综合服务网络建设项目、全区域分布式运营及垂直化服务网络建设项目。本次发行股份及支付现金购买资产和发行股份配套融资相互独立,互不影响。

由于本次交易购买的标的资产广之旅90.45%股权、花园酒店100%股权及中国大酒店100%股权最近一年的财务数据以及交易作价均达到《重组管理办法》相关规定。与此同时,本次交易前,岭南集团直接持有公司14.36%的股份,通过东酒集团间接持有公司37.19%的股份,合计持有公司51.55%的股份,为公司的控股股东。广州市国资委持有岭南集团100%股权,为公司的实际控制人。本次交易完成后,岭南集团直接和间接合计持有公司59.90%的股份,公司交易前后控股股东和实控人不变,因此仅构成重大资产重组和关联交易,不构成重组上市。

泛旅游战略:旅行社、酒店和互联网+平台一个都不能少

上市公司认为通过本次交易旗下将拥有花园酒店、中国大酒店、东方宾馆等国内知名的高端实体酒店和系列酒店品牌,进一步夯实了原有的酒店经营管理业务,并新增加了广之旅等国内知名的旅行社品牌和业务,公司的主营业务将由以酒店经营和酒店管理为主扩充为酒店经营和酒店管理、旅行社业务并重的多元化业务结构,并为岭南控股泛旅游生态圈的打造及全国布局奠定了坚实的基础。

公司进一步表示,将以“互联网+”的轻资产运营模式,撬动全球广域旅游目的地长尾的外埠资源,整合旅游产业链上下游以及平行企业资源、要素、技术,构建“多维的流量入口、多产业链环节的增值服务体系、多元变现的创意营销组合”,积极推进旅游产业融合,有序构建涵盖“品牌酒店、出行消费、IP互娱、特色饮食、全球导购、休闲养生、会展营销”于一体的“泛旅游生态圈”,打造“最具客源输送能力和品牌传播力的酒店集团”和“最具资源掌握能力,以及收送客能力、产品与服务交付能力的旅行社”,从而发展成为行业领前的、客户满意度和体验度极高的旅游综合运营商。

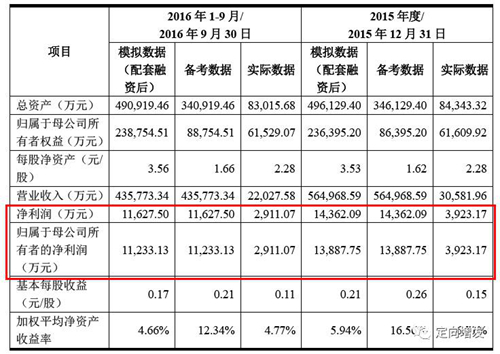

实际上,对比上市公司2016年三季报可以发现,报告期其实现营业收入仅2.20亿元,同比下滑2.31%;实现归属于上市公司净利润2207.69万元,同比减少16.47%。而对应并购完成后,备考财务数据为2015年以及2016年1-9月,岭南控股实现销售收入分别为56.50亿元和43.58亿元,归属于母公司股东的净利润分别为1.39亿元和1.12亿元,营业收入和净利润较重组前大幅增强。简单估算,本次重组完成后,归属上市公司股东的净利润有望提高3倍以上,增发后总市值将超过100亿元,不过对应估值也将达到100倍PE,所以貌似已经price-in了!

从具体标的来看,相较星级酒店来说,最有看点的应该是广之旅资产,其广之旅主营出境游、国内游、入境游等业务,以及酒店住宿、景区门票、航空票务等代理预定服务。作为华南地区业内领先的旅行社,广之旅拥有较高的品牌知名度。根据国家旅游局的数据,广之旅2012年至2014年连续三年名列“全国百强旅行社”前五名。广之旅拥有丰富的客源和较高的市场占有率。广之旅的业务覆盖全球100多个国家与地区,总部所在地广东作为国内经济大省之一,出游人数规模位居全国前列。其实,广之旅多年来一直需求独立IPO但无奈旅行社业务太单薄,本次借国企改革之风,与两个酒店资产(在此省略….)共同打包装入上市公司倒也是个不错的选择。

且从现有案例观察,广州国资改革都是集团作战,资产和资产都打包捆绑进行资本运作。类似越秀金控(原广州友谊)案例一样,本次交易方案中,广州国发、广州证券、广州金控代表地方国资参与了配套融资,并对管理层通过员工持股计划完成激励。

可比交易法估值不设业绩补偿

本次交易方案的一个突出特点就是选择了可比交易法对标的资产进行估值,因而并未设置业绩补偿条款,这其实是监管层不太欢迎的一种交易设计:即未选择基于未来收益预期的评估方法,进而不用进行业绩承诺,相对难以保障中小股东权益。相对而言,市场法评估下标的资产即使产生较大的业绩波动,也没有太多的约束力。实际上,证监会反馈意见中对于采用这种交易设计进行了重点关注。

问题15、申请材料显示,本次交易标的资产以估值结果作为定价依据,以一种估值方法市场法对标的资产进行估值。请你公司:1)结合标的资产所属行业和市场同类可比交易作价和评估情况,补充披露以估值结果作为定价依据的原因及其合理性,是否符合行业惯例,是否有利于保护上市公司和中小股东权益。2)结合可比交易情况,补充披露以一种估值方法进行估值是否符合《重组办法》第二十条的相关规定。3)补充披露可比交易法选取的可比交易中,交易对手方作出的具体的业绩承诺情况。4)结合同类交易情况以及选取可比交易中的业绩承诺情况,补充披露本次交易未设置业绩补偿的依据以及合理性,是否符合《重组办法》第三十五条的规定,是否存在关联方利益输送,是否存在规避大股东业绩补偿的情形,并进一步说明未设置业绩补偿是否有利于保护上市公司和中小投资者的利益。

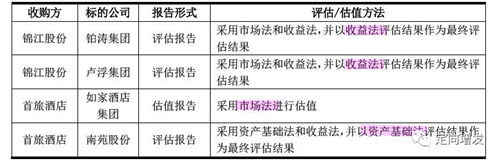

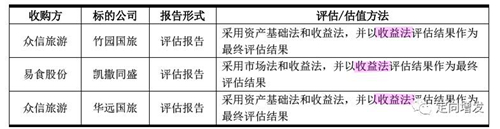

公司认为,根据酒店行业可比交易情况,同类交易的可比案例中存在未进行业绩承诺的情况。根据旅行社行业可比交易情况,“众信旅游收购竹园国旅70%股权”、“易食股份收购凯撒同盛”、“众信旅游收购华远国旅”三个案例均采用收益法对被收购公司的股权进行评估,因此,上述三个案例涉及的交易对方均进行了业绩承诺,但是,本次交易中,公司采取估值机构按照市场法对广之旅股权进行估值的估值结果作为定价依据,因此,本次交易中,公司收购广之旅90.45%股权所涉及的交易对方未设置业绩补偿承诺。

不过,公司还是与岭南集团、流花集团分别签署了《补偿协议》,约定了岭南集团与流花集团在交易标的期末减值情况下的补偿义务,若花园酒店、中国大酒店100%股权的期末减值额大于承诺期内累积已补偿金额的,则岭南集团承担全部补偿义务;若广之旅90.45%股权的期末减值额大于承诺期内累积已补偿金额的,则流花集团按照其在本次交易中获得的交易对价占广之旅90.45%股权整体交易对价的比例承担补偿义务,岭南集团按照除流花集团外其他重组交易对方因转让广之旅股权获得的交易对价占广之旅90.45%股权整体交易对价的比例承担补偿义务。呵呵,很显然,以期末减值补偿来代替业绩补偿,在本次交易案例顺利过会中应该加分不少,或许也是一种可借鉴的办法。

海昌海洋公园牵手碧桂园 轻资产布局要玩啥新花样

海昌海洋公园牵手碧桂园 轻资产布局要玩啥新花样 资产估值地区第一 迪拜拟建乐高乐园酒店

资产估值地区第一 迪拜拟建乐高乐园酒店 奋起直追 岭南集团还能重回旅游第一梯队吗?

奋起直追 岭南集团还能重回旅游第一梯队吗? 2016年9大OTA并购事件 哪件让你印象深刻?

2016年9大OTA并购事件 哪件让你印象深刻? 岭南园林子公司签下4亿文旅综合体项目

岭南园林子公司签下4亿文旅综合体项目 出资乌镇管理公司 中青旅搭建轻资产平台

出资乌镇管理公司 中青旅搭建轻资产平台 宋城演艺开启轻资产模式 能否演绎新的传奇?

宋城演艺开启轻资产模式 能否演绎新的传奇? 跨界并购失败 旅游界又诞生一家壳公司?

跨界并购失败 旅游界又诞生一家壳公司? 张黎明:雅阁教父 守正出奇

张黎明:雅阁教父 守正出奇 雅阁集团荣膺2016年ACBA大奖

雅阁集团荣膺2016年ACBA大奖 雅阁酒店集团任命中国区高级副总裁

雅阁酒店集团任命中国区高级副总裁